2023年首单上市公司股权收购案,或在家居行业上演。

开年不久的1月6日,家居行业龙头红星美凯龙发布公告称,公司控股股东红星控股正在筹划股权转让事宜,1月13日公告显示交易可能导致美凯龙控股股东及实际控制人发生变更。紧接着,1月8日,厦门最大国企、厦门建发股份有限公司发布公告,称公司正在筹划通过现金方式协议收购红星美凯龙不超过30%的股份,在信息公布第二天,股价长期低迷的红星美凯龙,终于画出上涨曲线。

但市场对此评价似乎并不高,该公司股票已经连续5个交易日持续下挫,盘中一度跌停。为此,建发股份在1月9日早上澄清本次收购仍处筹划阶段,尚未经董事会审议,也未签署股权转让协议,亦不会承担红星美凯龙的全部债务。

与此同时,1月13日阿里巴巴表示,有意向以8.44元/股的价格行使换股权利,即通过换股方式取得美凯龙2.4822亿股A股股票。阿里介入时机之巧妙,让投资者不得不联想翩翩,纷纷议论其是否要与建发股份争夺红星美凯龙控制权。

昔日家居行业龙头,为何沦落至此?

01

龙头为何坠落

作为我国家居卖场龙头,红星美凯龙发展历程最早可追溯至1994年,其前身红星家具城通过租赁厂房开设第一代家具商场。1996年首创“市场化经营,商场化管理”平台模式,并于2000年以红星美凯龙品牌在上海设立了第一家家居商场。搭载房地产黄金二十年,红星美凯龙已成为中国领先的家居装饰及家具商场运营商,也是唯一一个在A+H两地上市的家居卖场公司。

所谓过犹不及,随着房地产行业从顶点滑落,红星美凯龙的问题开始不断显现。

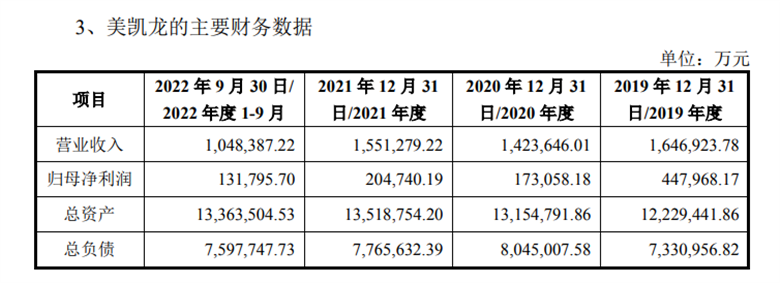

首先,业绩疲软问题,直观表现就是营利双降。根据数据显示,2022年Q1~Q3,红星美凯龙营收为104.84亿元,同比下降7.83%,归母净利为13.18亿元,同比下降36.17%。复盘红星美凯龙前两年的财报不难,其营收、归母净利润一直波动下行。其中,2019年、2020年、2021年、2022年Q1~Q3营业收入分别是164.69亿元、142.36亿元、155.13亿元和104.84亿元,同期归母净利润分别是44.80亿元、17.31亿元、20.47亿元和13.18亿元。

▲图:红星美凯龙历年数据

需要说明的是,2021年红星美凯龙虽然实现营收和净利双增长,但这样的增长建立在2020年低基数之下,若将2021年数据与2019年相比,盈利能力仍然处于困境之中。

其次,红星美凯龙毛利率也在下降。据Choice数据,2022年前三季毛利率为60.18%,2022年Q3更是下降到55.91%,创下近几年新低。这一数据在2014年和2015年曾高达74.11%和74.40%,2019年至65.17%之后便持续下滑。而在巅峰时期,红星美凯龙自有商场毛利率高达82.9%,委托管理商场的毛利率也能达到75.8%。

最后,由于红星美凯龙“重资产,高杠杆”模式拖累,其债务问题愈发凸显。历年财报显示,红星美凯龙的资产负债率一直逐年上升,在2017~2021年间,分别为54.72%、59.14%、59.95%、61.16%、57.44%。截至2022年三季度末,红星美凯龙的负债率高达56.85%。另据红星控股在上海清算所的债券发行人财报数据,2022年上半年该集团总资产为1874.88亿元,总负债1229.18亿元,其中一年内到期的流动负债为662.25亿元,但集团账上现金只有87.56亿元,债务偿还能力可见一斑。

为了缓解债务压力,早在2021年,红星系就将旗下7家物流子公司和红星地产70% 的股权分别以23.12亿元和40亿元的价格出售给远洋资本;美凯龙物业80%股权也以近7亿元的价格转让给了旭辉。除了出售资产,2022年3月2日,红星美凯龙公告称,将持有的8983.45万股进行质押,募资不超3.5亿元。

另外,由于负债过高,财务费用很难下降。2022年前三季度,红星美凯龙的利息费用达18.99亿元,接近毛利润总额。2021年9月,标普也将红星美凯龙的长期发行人信用评级从“B+”下调至“B-”。

这不得不引发思考:红星美凯龙到底怎么了?

02

经销商之困,被抛弃的家居卖场

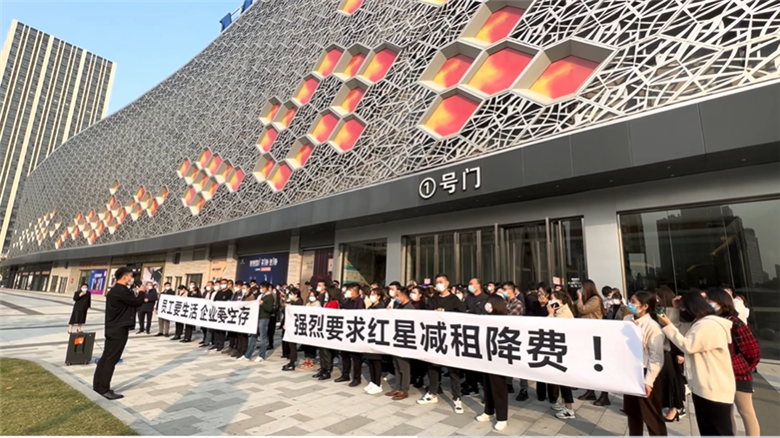

红星美凯龙易主背后,正是以其为代表的零售卖场,近年来遭遇流量下滑困境的直观反映,以及由此带来的行业变革临界点。三年疫情黑天鹅,无疑成为压倒红星美凯龙的最后一根稻草,对此感受最深的当属经销商。

2022年12月23日,武汉市装饰建材家居发展商会发布《告红星美凯龙卖场通知书》,称由于疫情原因导致客流减少,各品牌建材商在经营方面受到严重影响,经与红星美凯龙多次交涉沟通后无果,决定自2022年12月24日起统一关停红星美凯龙武汉五大卖场的店面。不过,有报道指出目前红星美凯龙已与商会达成协议,武汉卖场商户已正常营业。

过去几年,以红星美凯龙为首的卖场行业,曾发起过一轮减免商户租金行动,但具体到各城市,经销商给到的反馈则是“宣传力度大于减免力度”。根据红星美凯龙公告显示,此前因疫情导致自营商场持续闭店且对商户经营有重大影响的,红星美凯龙针对其进行一定减免,这部分减免费用预计对公司营业收入的累计影响在5亿元以内,预计对公司归母净利润的累计直接影响在3.5亿元以内。

但在疫情背后,高昂的经营成本和低迷的客流才是让经销商逃离家居卖场的主因。

据陶城网报道,红星美凯龙、居然之家的租金水平往往比当地普通建材、家居卖场高出2~3倍。与此同时,卖场的公摊面积也很高,有瓷砖经销商指出,当地红星美凯龙的租金单价为180~260㎡,但公摊占比高达56%,折算下来一平方租金超400元。而且,为了拔高商场档次,红星美凯龙还会大幅增加商户在商铺装潢、人工、运营上的支出,进一步挤压经销商的生存空间。

另一方面,有入驻红星美凯龙的陶瓷经销商表示,“现在就是在门店里坐一周,都看不到一个新客户上门。”客流持续下降背后也说明客户在逐渐抛弃传统家居卖场。一个明显的现象就是线上的分流,相比实体店,家居电商成本更低,价格也更透明,尽管家居是一个重体验的行业,但在如今体验与消费割裂现状下,消费者也完全可以线下体验,线上消费。

即便是在线下,生产端的厂购渠道也在兴起,整装公司、智能家装、互联网家居等越来越多的新兴势力蜂拥入局。家居行业触达消费者的路径不断被分解重组,传统渠道正在失去昔日影响力。当传统卖场核心功能丧失,提供不了应有价值,商户必然期待价格有所降低,否则供需关系不平等,矛盾就会进一步激化。

尽管红星美凯龙已经意识到这些问题,也引入阿里战投发力线上渠道,但无论是数字化销售还是门店改造,在解决C端用户痛点方面仍显隔靴搔痒。况且,互联网渠道本身就带有明显的“去中间商”色彩,这让本就是“渠道中间商”的红星美凯龙如何肯革自己的命?

03

家居卖场还是房地产商

众所周知,红星美凯龙一直享有“家居建材流通第一股”美誉。截至2022H1,公司共经营94家自营卖场、280家委管卖场,通过战略合作经营10家家居卖场,并以特许经营模式授权59家特许经营家居建材项目,包括475家居材店/产业街。据公司2021年年报,2021年公司占中国连锁家居卖场市场份额为17.5%,占家居卖场(包括连锁与分连锁)市场份额为7.4%,均为同业第一。

亮眼数据的背后,其“地产商”属性仍然是公司难以抹去的印记。

根据2017~2022年财报数据,红星美凯龙投资性房地产公允价值变动收益占归母利润的比例均超过17%,在2017年该比率甚至高达46.7%,由此看出红星美凯龙的收入及资产支柱是投资地产,公允价值变动对企业的财务数据带来了直接影响。

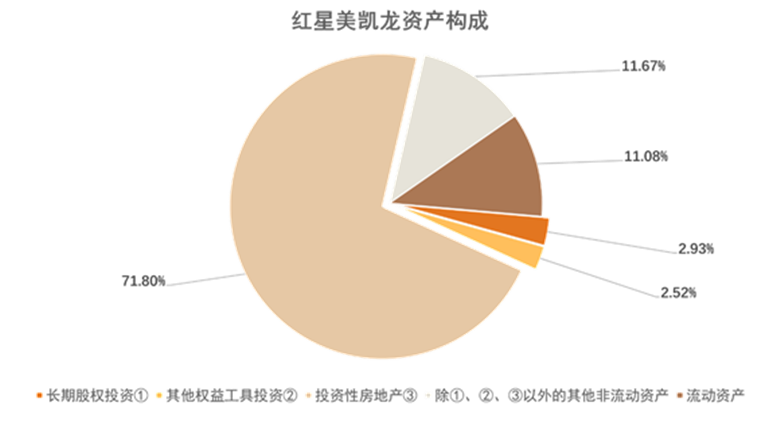

从经营模式看,买地——招商——收租——运营——物业升值——抵押物业——再买地,整个流程都类似于商业地产的玩法。随着土地价格上行,红星美凯龙的自营业务也大踏步推进。从资产构成看,红星美凯龙总资产里投资性房地产、长期股权投资以及其他权益工具投资占据了绝大部分,尤其是投资性房地产,占据了总资产的71.8%。2022年半年报显示,其收入构成,家装相关及商品销售只占红星美凯龙收入很小一部分,自营及租赁商场业务无论是收入总额还是占收入占比才是大头。

▲图:红星美凯龙资产构成

更重要的是,红星美凯龙所采用的公允价值计量模式与它的重资产玩法堪称“绝配”。一方面,在公允价值计量模式下,投资性房地产不提折旧或者摊销,相较于成本模式,这个特点在一定程度上减少了企业的营业成本或者费用。另一方面,投资性房地产公允价值变动的数额计入公允价值变动损益,影响当期利润。且在房地产价格上升情况下,使企业净利润增大,必要时也可以操纵公允价值变动损益增加利润。

不过,即便这种模式对红星美凯龙的发展起到了至关重要的作用,但世界上不存在完美的商业模式,随着时间推移,它的风险也在逐渐暴露。

首先,卖场租金收入有限,周转相对缓慢,资产变现能力较弱。由于出租带来的租金收入和买地投资规模不成正比,导致公司资金使用效率较低,2018~2021年的平均资产周转率仅为12.75%。而从商业地产的角度来看,在“投、融、管、退”闭环中,退出对于红星美凯龙而言一直是最难完成的一环。这是因为大部分都是不易变现的家居卖场,不像住宅那样流通性更好。尽管红星美凯龙在2017年发起设立国内首单家居MALL 类REITs产品和国内首单家居卖场CMBS,但是对于高达总资产71.8%的占比来说只是杯水车薪。

其次,重资产运营为主会带来边际成本上升,且土地投资可能产生亏损。随着房地产市场下行,投资物业给红星美凯龙带来的公允价值变动收益呈现出逐年递减趋势。2017、2018、2019年公司的公允价值变动收益分别为19.96亿元、17.67亿元、16.32亿元,呈逐年递减态势。2021年,因疫情影响,公允价值变动收益骤然下滑至3.72亿元,当年净利润也随之腰斩。

最后,由于一二线城市拿地成本较高,不可能全部使用自有资金,大手笔举债也就不可避免,但由此带来的债务压力也十分巨大。根据《红星美凯龙家居集团股份有限公司关于2018年年度报告的事后审核问询函的回复公告》,按照成本法来计量,当年的资产负债率就已经高达80.20%。

疫情来临后,红星美凯龙只能一方面抛售资产“断臂求生”,另一方面启动“降杠杆战略”向轻资产转型。但疫情过后,情况没有变得更好,反而落得“卖身”下场。

04

阿里搅局,建发抄底,鹿死谁手

从建发股份的业务角度来看,收购红星美凯龙的确可以起到1+1大于2的协同效应。在1月15日的红星美凯龙投资者电话会实录上,副总经理李建宏说:“选择建发股份的原因在于,双方的品牌理念十分契合、资源互补。”

具体来看,第一,红星美凯龙与建发股份在房地产业务上具有较强协同性,2022年建发股份房地产销售额为全国前十强,而红星美凯龙从家居产品到家装以及高端电器产品,都能对房企形成极大赋能。

第二,则是在供应链运营业务上的赋能。家居行业是一个总规模超过5万亿的庞大赛道,建发股份通过入股红星美凯龙形成 to B端的供应链运营业务协同,可为其开拓更多市场空间。第三,当前红星美凯龙在C端聚集了数千万高端会员。通过此次交易,建发股份可以完善其供应链运营上的零售拼图。

而且,在建发股份国企背景加持下,红星美凯龙的股东结构将得到优化,具备独立授信体系,从而摆脱对原有控股股东授信体系的依赖,能够大幅优化财务结构降低融资成本。同时,随着商业地产REITs逐渐发展,大量商业不动产盘活,双方都有较大的成长空间。

根据1月13日发布的公告来看,虽然建发股份拟收购红星美凯龙29.95%的股份,但仍低于红星控股,所以还不能成为控股股东。不过,公告同时指出,红星控股近三周前已披露减持计划,拟通过集中竞价、大宗交易方式减持红星美凯龙股份,接盘方极有可能就是建发,如果情况属实,建发控股红星美凯龙也就顺理成章了。

而阿里的搅局看似偶然,实则必然。

它俩之间的联系,最早可以追溯至2019年,当年5月16日,阿里巴巴全额认购发行规模为43.59亿元的可转债,债券期限为5年,这是当年阿里在家居新零售领域的最大的一笔投资。与此同时,红星美凯龙与阿里也签订了战略合作框架。随后阿里的两位副总裁靖捷和徐宏也加入了红星美凯龙董事会。

而在此次债转股之前,阿里一共持有红星美凯龙H股1.08亿股、A股4252.73万股,如果此次转股计划完成,那么阿里持有美凯龙的股份将会达到3.99亿股,占其扩大后总股本的8.67%。虽不能构成对建发的绝对威胁,但是作为第三大股东,如果之后与第二大股东红星股份形成一致行动人关系,还是会对建发股份造成不小的麻烦。

让投资者更加疑惑的是,阿里此举是否昭示其要在家居行业重燃战火不好言说。

毕竟,早在2016年,阿里就对家居行业无所不投,最终形成了淘宝、躺平、天猫三足鼎立的内部家居体系。但经过几年发展,三大板块除了共用淘宝的流量入口,战略协作基本聊胜于无,更别说跑通模式、收割市场了。从外部环境看,前有百度“装馨家”京东的“京东家”争相布局,后有字节跳动携“住小帮”跑步入场。

面对家居行业如此大的蛋糕,也无怪乎阿里对红星美凯龙动心起念了。

毋庸置疑的是,家居行业的渠道变革浪潮风势已起。只是,大象转身岂是一蹴而就,但万达的经验又告诉我们,断臂一定要狠,要坚决,否则只会死得更快。

所以,建发抄底也好,阿里搅局也罢。从行业发展的角度看,不管最终他俩谁能控股红星美凯龙,想要穿越周期也要看能否做到整合现有产业资源,重构行业供应链,线上线下强强整合。否则,即便收购成功,也不过是滔天巨浪里的点点涟漪罢了。